항만개발 여건 및 전망

- 담당부서홍보담당관

- 담당자고진규

- 전화번호

- 등록일2010-11-23

- 조회17315

- 분류 > 항만건설

항만개발 여건 및 전망

항만산업의 중요성

- 수출입 화물의 99.7%를 처리하는 국제물류의 핵심인프라

- 무역의존도(GDP의 64.5%)가 높은 우리 경제의 대동맥

- 국가 및 지역경제 발전에 막대한 기여

- GDP의 5.4%에 달하는 25조 4천억원의 국가 경제적 파급효과 유발

- 부산항은 GRP의 22.4%에 달하는 6조 8천억원의 지역경제적 파급효과 유발 (인천항은 35.0%인 7조 8천억원, 광양항은 49.4%인 1조 8천억원)

- GDP의 5.4%에 달하는 25조 4천억원의 국가 경제적 파급효과 유발

- 그 자체로도 수익성이 큰 유망산업

- 환적컨테이너 처리시 1TEU당 13만원($108)의 부가가치 발생

- ’04년 516만TEU를 처리하여 6천7백억원의 부가가치 창출 - 조립·가공, 유통, 무역 등 고부가가치형 종합물류·비지니스 산업

- - 싱가포르항의 종합물류·비지니스산업은 전체 GDP의 11.5% (20조원), 로테르담항은 7.3% (29조원) 창출

- - 부산항신항, 광양항 배후부지를 종합물류·비지니스산업 공간으로 육성하면 20조원 이상의 부가가치 창출

- · 부산항신항 : 13조 3천억원 (313만평 기준)

- · 광양항 : 7조 5천억원 (176만평 기준)

- * 인용자료 :「항만산업의 경제적 파급효과에 관한 연구」(’02. 10, KMI)「항만배후단지개발 종합계획수립 연구」(’02. 10, KMI)

- 환적컨테이너 처리시 1TEU당 13만원($108)의 부가가치 발생

국제물류의 동향

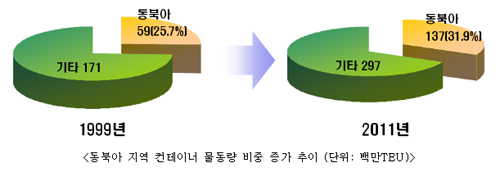

1) 해상물동량 증가 지속과 동북아 물동량 비중 증가

- 글로벌화에 따른 교역량 증대로 세계 물동량이 지속 증가되면서 컨테이너 물동량 증가 가속화

- 향후 10년간 세계경제 성장률은 2~3% 수준으로 전망되나, 컨테이너 물동량은 6.7% 증가 예상

- 2억TEU(’99) → 4.3억TEU(’11) (자료 : Ocean Shipping Consultant)

* 컨테이너의 등장으로 경제적 대량 수송 실현 가능 : 물류혁명 주도

- 특히, 동북아는 세계 3대 교역권(EU, 북미, 동북아)의 하나로 부상하면서 이 지역 컨테이너 물동량 증가세가 두드러짐

- 컨테이너 물동량은 연평균 8.1% 증가 예상 (자료 : OSC)

* 향후 10년간 컨테이너 물동량 전망(백만TEU, 자료 : Ocean Shipping Consultant)

- 컨테이너 물동량은 연평균 8.1% 증가 예상 (자료 : OSC)

- 중국은 급속한 경제성장을 토대로 동북아 지역 화물 증가세를 주도

- 중국 컨테이너 물동량은 당초 연평균 11.5% 증가 예상 (OSC)

- 18백만TEU(’99) → 67백만TEU(’11) - 그러나 최근 중국의 실제 ‘컨’처리 실적을 감안할 경우, ’11년까지는 144백만TEU 돌파 전망

- ’05년 중국의 컨테이너 처리실적은 74백만TEU로 OSC 예측치를 휠씬 상회

※ ’01 : 45백만TEU, ’04 : 68백만TEU (년평균 15.3% 증가)

- 중국 컨테이너 물동량은 당초 연평균 11.5% 증가 예상 (OSC)

2) 해운 및 항만운영의 국제 Network화와 복합화 진전

- 정기선사의 글로벌 제휴 확대

- 규모의 경제 실현을 통한 경쟁력 확보를 위해 선사간 공동운항 확대

- - Grand Alliance (OOCL, Hapag-Lloyd, NYK, P&O Ned. MISC) 110척

- - New World Alliance (MOL, APL, HMM) 73척

- - United Alliance (HJS, Senator, UASC) 79척

- - Cosco-K Line-Yangming 85척 등

- 규모의 경제 실현을 통한 경쟁력 확보를 위해 선사간 공동운항 확대

- 항만운영의 국제화로 유수 선사가 세계 주요항만에 전용터미널을 확보하고, 전문 항만운영업자의 운영 참여 확대

- Maersk-Sealand는 지분참여 등으로 홍콩 등 39개항에 전용터미널 확보, HPH는 29개 전용터미널 확보

- 국적선사(한진, 현대)는 시애틀 등 27개항에 전용터미널 및 장치장 확보

3) 항만인프라 및 항만물류산업의 대형화·거점화

- 물류의 허브시스템화

- 대형선박이 비용·시간 절감을 위해 소수 거점(Hub) 항만에만 선택적으로 기항하고 주변지역은 Feeder 서비스·내륙수송으로 煥積하는

Hub & Spokes System 구축

- 컨테이너선의 대형화는 Hub & Spokes System화를 더욱 촉진·3천TEU(’80년대)→5천TEU(’90년대)→6천TEU(’90년대말)→8천TEU(’00년대초) - 컨테이너선의 대형화로 항만의 대형화가 보편화되는 추세

안벽 연장 : 350m 이상, 전면 수심 : (-)15m 이상

- 대형선박이 비용·시간 절감을 위해 소수 거점(Hub) 항만에만 선택적으로 기항하고 주변지역은 Feeder 서비스·내륙수송으로 煥積하는

Hub & Spokes System 구축

- 중심항만의 배후지에 지역거점 물류·비지니스 센터가 집중

- 유럽지역 거점 다국적 물류·비지니스 센터 955개중 57%가 유럽 중심항만인 로테르담항에 위치

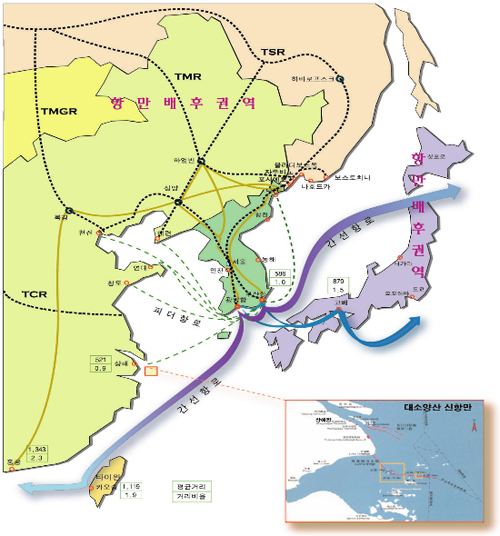

4) 중심항만(Hub Port)간 시설확충, 운영효율화 경쟁심화

- 동북아 각 국은 급증하는 해상물동량, 특히 중국물동량 선점을 위해 항만시설 확충에 총력 경주

- 상해항은 대소양산 신항만 개발계획을 추진, 총 52선석을 추가로 확보할 계획이며, 이중 9선석은 완공(’05년 : 5선석, ’06년 :4선석)

- 청도(’02년 8선석 → ’10년 16선석), 천진(’02년 8선석 → ’10년 18선석) 등 북중국 주요 항만들도 집중적인 시설 확충 추진중 - 일본도 “수퍼중추항만 육성계획”을 수립(’02. 7)하여 중심항만 경쟁에 적극 참여

- 첨단 대형 항만시설 구비 및 운영효율 제고를 적극 추진

· 고베항(10선석 추가) 시설확충 등과 더불어 키타큐수시 “히비키” 「컨」터미널 개발 추진 (싱가폴 PSA와 공동으로 ’20년까지 12선석 개발)

※ 3대 수퍼중추항만 : 케힌항(東京, 橫浜), 한신항(大阪, 神戶), 이세만(名古屋, 四日市) - 대만은 카요슝항을 대규모로 개발(26→41선석) 추진

- 상해항은 대소양산 신항만 개발계획을 추진, 총 52선석을 추가로 확보할 계획이며, 이중 9선석은 완공(’05년 : 5선석, ’06년 :4선석)

- 싱가폴, 말레이시아 등도 경쟁격화에 적극 대응

- 싱가폴 PSA는 최근 최초로 선사인 COSCO에 Pasir Panjang 터미널 운영권 부여 및 항만시설 사용료 인하도 적극 검토

- 말레이시아는 정부의 전폭적 지원하에 저렴한 항만비용을 바탕으로 머스크, 에버그린 등을 잇달아 유치

물류중심지의 특성과 우리의 여건

물류중심지의 특성

- 지경학적 우수성

- 세계 일주 주간선항로상에 위치하고, 배후에 광범위한 시장을 확보

- 잘 구비된 물류인프라

- 여유있는 항만인프라 및 연계수송체계와 충분한 배후물류단지

- 양호한 투자여건

- 저렴한 초기 투자 여건과 신뢰성있는 정부의 지원정책 등

1) 우리의 강점

- 천혜의 지경학적 입지

- 유럽↔싱가폴↔홍콩↔카오슝↔부산(광양)↔고베↔북미를 연결하는 세계주간선항로(Main Trunk Route)상에 위치

- - 북중국 환적화물을 처리할 수 있는 최적의 전략 요충지

- - TKR과 TCR/TSR이 개통되면 대륙과 해양을 이어주는 관문역할

- 주변 1,200km 반경 이내에 인구 7억명의 거대한 배후시장 존재

* 유럽의 물류중심항만인 로테르담항 : 반경 1,300km내 인구 3.5억명 거주

- 유럽↔싱가폴↔홍콩↔카오슝↔부산(광양)↔고베↔북미를 연결하는 세계주간선항로(Main Trunk Route)상에 위치

- 중심항만의 필수요소인 환적화물 증가

- 우리항만의 높은 인지도와 저렴한 항만비용에 기인

- -’04~’06 기간 중 부산항 물동량은 정체추세(년평균 2.4% 증가)에 있었으나, ’07년부터 환적화물을 중심으로 물동량 크게 증가

- * 신항 개장 등 시설 확충, 인센티브 제공으로 인한 대형선사 유치 등이 주원인

- * ’07년 부산항 물동량(13,260천TEU)은 전년대비 10.1%가 증가하였으며, 특히 환적화물(5,810천TEU) 증가율이 11.6%로 화물증가 주도

- 우리항만의 높은 인지도와 저렴한 항만비용에 기인

2) 우리의 약점

- 국제물류수송의 핵심인프라인 항만시설의 부족

- - 도로, 철도 등 다른 사회간접자본시설에 비해 투자가 저조하여 항만시설 확보율은 약 88.6%에 불과(‘07년 기준)

ㆍ SOC투자비중 항만투자 비중 : 27.1% (’70년) → 12.5% (’08년) - - 항만시설 부족에 따른 체선현상 등으로 매년 5천억원 이상의 경제적 손실 발생

- - 도로, 철도 등 다른 사회간접자본시설에 비해 투자가 저조하여 항만시설 확보율은 약 88.6%에 불과(‘07년 기준)

- 국제물류센터 역할을 수행하는 항만배후단지 부족

- 부산(신항 포함)항 86만㎡(26만평), 광양항 76만㎡(22만평)에 불과

* 상해항 200만평

- 부산(신항 포함)항 86만㎡(26만평), 광양항 76만㎡(22만평)에 불과

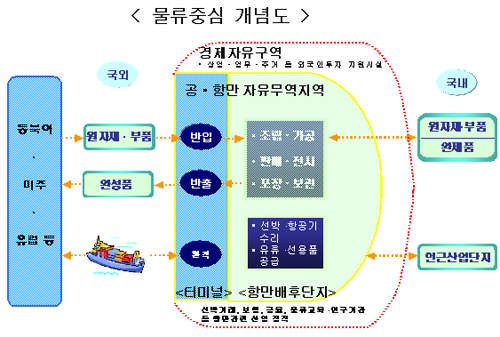

동북아 물류중심 추진 로드맵

- 급격한 시설확장, 운영 효율화 등 인근 항만간 치열한 경쟁에 적극 대비

- 환적화물 유치경쟁력 강화 및 새로운 화물 창출

- 한반도를 세계의 화물, 정보, 사람이 모이는 동북아의 관문으로 육성

- 물류를 차세대 성장엔진으로 육성하여 국가경제성장 중추역할 담당

- 동북아 경제의 효율적 경제분업구조 구축에 있어 이니셔티브 마련

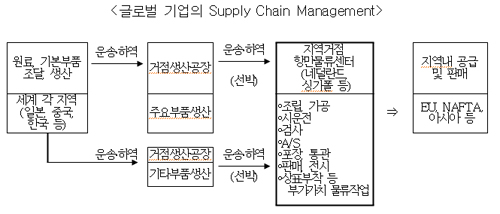

- “물류중심”이란 운수기능과 관련된 다양한 업종이 모여서 하나의 유통 및 생산기지를 이룩하고 막대한 부가가치와 고용이 창출되는 지역

- 물류중심지는 해운·항만·항공 관련 물류기업이 활동하기 위한 최적의 물류시스템을 구비, 물류·비즈니스 산업의 집적(Cluster)이 가속화됨

동북아 물류중심기지 구축도

- 부산항·광양항은 해상 실크로드(주간선항로)와 육상 실크로드(대륙 횡단철도)가 만나는 천혜의 지경학적 위치를 보유

- 부산항·광양항은 유럽 - 싱가폴 - 홍콩 - 카오슝 - 부산(광양) - 고베- 북미로 이어지는 주간선 항로상의 핵심거점이자, 주변 항만과 발달된 피더망 구비

- 우리나라는 인천국제공항과 함께 TKR(한반도 횡단철도)이 이어지는 경우, 명실상부한 동북아의 陸·海·空 종합물류기지로 성장할 가능성 보유

'항만정책' 관련 게시물

-

| 항만건설 2010-11-23

-

| 항만건설 2010-11-24

-

| 항만건설 2010-11-24